Calculadora de Renda Fixa

Simule em poucos passos quanto seu dinheiro pode render nos próximos 12 meses.

Powered by íon Itaú

A Inteligência Financeira traz com exclusividade o método preditivo íon Itaú que combina projeções macroeconômicas com milhares de simulações para calcular o potencial retorno de investimentos em renda fixa em até um ano.

Leia mais sobre o método preditivo íon

Entenda a fundo como funciona o método preditivo do íon

Preencha abaixo o quanto você deseja investir e simule agora!

Renda Fixa

Para os títulos públicos (Tesouro), são consideradas as taxas ofertadas no Tesouro Direto para os títulos com data de vencimento mais próxima. Para os títulos privados (CDB/LC/LCI/LCA), são consideradas taxas médias do mercado para produtos com vencimento próximo (até 2 anos) e emitidos por instituições financeiras com baixo risco de crédito, representando taxas de retorno mais conservadoras. As taxas são atualizadas sempre no início do mês de acordo com a tendência de mercado apontada pelas projeções do Itaú.

Clique nas barras respectivas para interagir e navegar pelas diferentes projeções. Os retornos estão ordenados da maior para a menor rentabilidade bruta, de acordo com a projeção média.

INFORMAÇÕES RELEVANTES:

As informações e projeções contidas nesta ferramenta são fornecidas exclusivamente para fins de suporte técnico e não constituem recomendações de investimento. Investidores devem buscar aconselhamento financeiro individual, considerando suas próprias perspectivas e condições financeiras, antes de tomar quaisquer decisões de investimento com base nas informações aqui apresentadas. O Itaú Unibanco S.A. não se responsabiliza por decisões de investimento tomadas com base nos dados aqui divulgados.

As projeções macroeconômicas e de produtos são obtidas a partir de modelos estatísticos que utilizam dados históricos e suposições que buscam prever cenários futuros, e portanto as projeções: (a) não estão livres de erros e não é possível assegurar que os cenários projetados ocorrerão efetivamente; (b) dependem da precisão de fontes de informação externas, públicas ou privadas, que são responsáveis pelos dados fornecidos; (c) não configuram, em hipótese alguma, promessa ou garantia de retorno esperado ou de exposição máxima de perda; e (d) não devem ser utilizadas para embasar qualquer procedimento administrativo perante órgãos fiscalizadores ou reguladores.

As simulações por produto aqui consideradas não estão associadas diretamente a qualquer produto de investimento distribuído por instituições financeiras. As taxas consideradas nas simulações representam médias de taxas praticadas no mercado por diferentes participantes, e podem não refletir qualquer oferta real de investimento.

Rentabilidades passadas não são garantia de resultados futuros. A rentabilidade aqui divulgada não é líquida de impostos, e os resultados reais podem ser significativamente diferentes das simulações apresentadas.

Perguntas frequentes:

Na Calculadora de Renda Fixa da Inteligência Financeira você tem acesso, de maneira simplificada, a uma simulação de quanto investimentos em produtos de renda fixa podem render após 12 meses. A metodologia de projeção e as variáveis utilizadas podem ser encontradas no botão “Leia mais sobre o método preditivo Íon”.

Para isso, preencha:

• Quantia em reais de seu investimento inicial (espécie de “entrada” para começar a investir);

• Quantia em reais do depósito mensal, isto é, quanto por mês você separará para investir;

• Tipo de ativo, ou seja, qual produto de investimento você escolheria (entre Tesouro Direto, CDB e LC; ou LCI/LCA — veja mais detalhes sobre os produtos na questão “Quais são os tipos de investimentos em renda fixa simulados e o que significam?”);

• Modalidade de rentabilidade desejada: se é pós-fixada, prefixada ou atrelada à inflação (entenda a diferença em “Pós-fixada, prefixada ou atrelada à inflação: como escolher a modalidade de rentabilidade?”)

Após preencher os dados, clique em “Calcular retornos”. Pronto! Os resultados estarão disponíveis e, logo abaixo, você terá acesso a três gráficos: projeção pessimista, projeção média e projeção realista.

Se você deseja entender mais sobre as projeções, confira a resposta para “Pessimista, média e otimista: como a calculadora projeta a rentabilidade dos meus investimentos?”.

A Calculadora de Renda Fixa da Inteligência Financeira tem uma projeção com alto nível de assertividade, pois contempla 10 mil possibilidades com base em cenários futuros e nos principais indicadores macroeconômicos – como, por exemplo, a taxa básica de juros (Selic) e inflação.

De acordo com o íon Itaú, responsável pela metodologia preditiva do simulador, o resultado de fato do investimento fica no intervalo entre a projeção pessimista e a projeção otimista em 90% dos casos.

Mas, atenção: as informações e projeções contidas nesta ferramenta são fornecidas exclusivamente para fins de suporte técnico e não constituem recomendações de investimento. Afinal, investidores devem buscar aconselhamento financeiro individual, considerando suas próprias perspectivas e condições financeiras, antes de tomar quaisquer decisões de investimento com base nas informações aqui apresentadas.

O Itaú Unibanco S.A. não se responsabiliza por decisões de investimento tomadas com base nos dados aqui divulgados.

As projeções macroeconômicas e de produtos são obtidas a partir de modelos estatísticos que utilizam dados históricos e suposições que buscam prever cenários futuros, e, portanto, as projeções:

• Não estão livres de erros e não é possível assegurar que os cenários projetados ocorrerão efetivamente;

• Dependem da precisão de fontes de informação externas, públicas ou privadas, que são responsáveis pelos dados fornecidos;

• Não configuram, em hipótese alguma, promessa ou garantia de retorno esperado ou de exposição máxima de perda; e

• Não devem ser utilizadas para embasar qualquer procedimento administrativo perante órgãos fiscalizadores ou reguladores.

As simulações por produto aqui consideradas não estão associadas diretamente a qualquer produto de investimento distribuído por instituições financeiras. As taxas consideradas nas simulações representam médias de taxas praticadas no mercado por diferentes participantes, e podem não refletir qualquer oferta real de investimento.

Rentabilidades passadas não são garantia de resultados futuros. A rentabilidade aqui divulgada não é líquida de impostos, e os resultados reais podem ser significativamente diferentes das simulações apresentadas.

A Calculadora de Renda Fixa da Inteligência Financeira contempla os seguintes investimentos em renda fixa:

• Tesouro Direto: títulos públicos do Tesouro Nacional. Assim, você se torna uma espécie de “credor” do Estado, que paga no prazo e nas condições combinadas ao investir. A garantia do Tesouro é, portanto, considerada a mais segura para investimentos.

• CDB e LC: Certificado de Depósito Bancário (CDB) e Letra de Câmbio (LC) são títulos privados emitidos por instituições financeiras. Dessa maneira, as instituições usam recursos para financiar suas atividades, como empréstimos e financiamentos. Ao final do prazo combinado, elas devolvem os valores conforme os juros combinados.

• LCI e LCA: Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA) também são títulos privados de renda fixa emitidos por instituições financeiras. A diferença do CBD e da LC é na destinação: as LCIs e LCAs são emitidas para captar recursos para setores da economia brasileira, o imobiliário e o do agronegócio.

• Poupança: a Calculadora de Renda Fixa ainda compara todos esses produtos com a caderneta de poupança, que funciona como uma conta bancária onde se fazem depósitos e pagamentos e que segue uma rentabilidade prevista em lei.

Um investimento de renda fixa é aquele em que o investidor conhece as condições de prazo e rentabilidade no momento da aplicação. Dessa forma, a rentabilidade pode ser prefixada, pós-fixada ou híbrida (IPCA+).

• Prefixada: taxa definida no momento da aplicação. Por exemplo, títulos do Tesouro Prefixado podem render hoje entre 10,90% e 11,80% ao ano. Ou seja, faça chuva ou faça Sol, o investidor vai receber esse percentual de rentabilidade se mantiver a aplicação até o investimento;

• Pós-fixada: rentabilidade acompanha um índice de mercado definido no momento da aplicação. Para o Tesouro Direto é a taxa básica de juros (Selic). Para os demais produtos, o mais comum é um percentual do CDI, que acompanha a taxa básica de juros;

• Híbrida: rentabilidade como combinação de taxa prefixada com um índice de mercado, em geral a inflação medida pelo IPCA. Portanto, esses títulos costumam ser conhecidos como IPCA+.

Depois de preencher os dados e clicar em “Calcular retornos”, você se deparará com um gráfico com projeção pessimista, projeção média e projeção otimista.

Os resultados são baseados em:

• Projeção pessimista: reflete a média dos resultados dos 10% cenários de menor retorno;

• Projeção média: reflete a média dos cenários pessimista e otimista;

• Projeção otimista: reflete a média dos resultados dos 10% cenários de maior retorno.

Em cima desse gráfico é possível clicar no nome de cada uma das projeções e checar o valor final do investimento no produto escolhido após 12 meses, quais seriam seus ganhos no período e a percentagem de rentabilidade.

Nas três projeções em gráficos verticais, a rentabilidade do produto escolhido é comparada à poupança. Isso porque a caderneta de poupança segue como a queridinha dos brasileiros.

Mais abaixo você conta com as três projeções em gráficos horizontais em “Veja onde seu dinheiro rende mais”. Ali é possível checar a rentabilidade dos dados fornecidos nos demais produtos de renda fixa. Basta clicar nas barras e navegar pelas projeções. Vale reforçar que os retornos estão em ordem de maior para menor rentabilidade bruta conforme projeção média.

Uma informação muito buscada pelos investidores é: afinal, onde meu dinheiro rende mais? E a Calculadora de Renda Fixa oferece a resposta de modo fácil e bastante visual.

Nos gráficos horizontais, o primeiro produto que aparece é aquele escolhido por você na simulação. Logo depois, você encontrará os demais tipos de investimentos, organizados do maior para o menor rendimento.

A Inteligência Financeira e o íon Itaú reforçam que os gráficos não são recomendações de investimentos e nem garantias de rentabilidade, mas sim um auxílio ao investidor.

Lembre-se de considerar os riscos e prazos de investimento dos produtos de renda fixa desejados na hora de investir. Por exemplo, títulos prefixados ou indexados à inflação estão sujeitos à marcação de mercado, o que pode levar a uma maior volatilidade. Isso, portanto, pode resultar tanto em maiores lucros quanto em prejuízos a partir de variações do mercado financeiro.

Os dados utilizados como base para as projeções na Calculadora de Renda Fixa já contemplam diferentes cenários possíveis para a curva de juros futura, entre outras variáveis macroeconômicas. No entanto, alterações nas projeções podem ocorrer. Os dados utilizados como base para as projeções na Calculadora de Renda Fixa já contemplam diferentes cenários possíveis para a curva de juros futura, entre outras variáveis macroeconômicas. No entanto, alterações nas projeções podem ocorrer. Assim, as taxas e indicadores são atualizadas sempre no início do mês, de acordo com a tendência de mercado apontada pelas projeções de especialistas do Itaú.

Contudo, é importante reforçar que as simulações não são garantia de rentabilidade, e sim uma projeção para auxílio ao investidor. Assim, é importante que cada usuário tenha em mente seu perfil de investidor, sua tolerância ao risco e esteja informado ao máximo sobre as características do tipo de investimento desejado.

Logo abaixo do botão “Calcular retornos”, você encontra a frase “clique e confira as taxas base”. Ao selecionar a frase, você encontrará informações sobre as taxas de cada investimento em renda fixa, quais são isentos de IR (Imposto de Renda) e sobre quais indicadores estão atreladas as suas rentabilidades (por exemplo, IPCA ou CDI).

Para os títulos públicos (Tesouro Direto) são consideradas as taxas ofertadas no Tesouro Direto para os títulos com data de vencimento mais próxima.

Por sua vez, para os títulos privados (CDB, LC, LCI, LCA) são consideradas taxas médias do mercado para produtos com vencimento próximo (ou seja, até 2 anos) e emitidos por instituições financeiras com baixo risco de crédito, representando taxas de retorno mais conservadoras.

As taxas são atualizadas sempre no início do mês de acordo com a tendência de mercado apontada pelas projeções do Itaú.

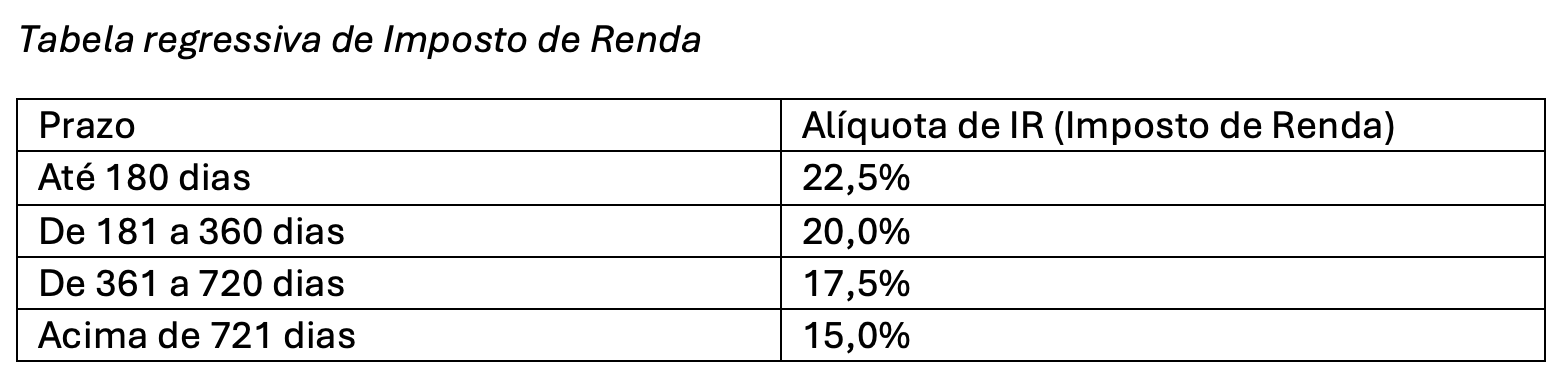

A poupança, as LCIs e as LCAs são isentas de Imposto de Renda. Portanto, há um incentivo do Estado para a captação desses produtos. Por outro lado, o Tesouro Direto, os CDBs e as LCs estão sujeitos à tributação de acordo com a tabela regressiva de Imposto de Renda.

A Calculadora de Renda Fixa utiliza o método “gross up”. Isto é, “embutir um imposto fictício com uma alíquota de 15% sobre a projeção de retorno das LCIs e LCAs, com objetivo de tornar a projeção de retorno desses produtos comparável com o retorno de outros produtos de renda fixa tributados, como CDBs, LCs e Tesouro Direto”.

Na parte de riscos, o Tesouro Direto conta com a garantia do Estado brasileiro, que é o emissor de moeda. Nos demais produtos, há a proteção do Fundo Garantidor de Créditos (FGC), que garante até R$ 250 mil por instituição e por CPF, limitado a R$ 1 milhão a cada quatro anos.

O objetivo de utilizar o simulador de renda fixa é fazer projeções com base em cenários de mercado futuros, sem ter de se pautar pela rentabilidade passada.

De acordo com Martin Iglesias, especialista líder em investimentos do Itaú Unibanco, é importante que o investidor use os resultados da calculadora como ponto de partida. E, portanto, considere outras variáveis. “É uma diretriz para você poder iniciar uma negociação, a sua procura por títulos”, explica Iglesias.

É preciso estar atento ao seu perfil de investidor (suitability), os prazos e condições de cada produto e privilegiar uma maior diversificação dos seus investimentos. “Comparar as rentabilidades não significa dizer que o investidor vai colocar tudo em um único tipo de título. A diversificação é um valor importante”, afirma.

Se você está com algum problema na Calculadora de Renda Fixa da Inteligência Financeira ou gostaria de enviar uma pergunta, basta você reportar em nosso formulário aqui.